光伏产业兴起于欧洲,光伏行业发展至今,主要经历了4个阶段,在初期刚推出大规模商业化,新增装机量年复合增速为81%,成长期(主要发展地在中国)增速为22%,目前平价期刚刚开启。

近年来,光伏技术进步使得装机成本不断下行,这使得光伏发电性价比提升,全球平价市场正在逐步扩大。总结近期各地区光伏最低中标价格,光伏发电已经成为越来越多国家成本最低的能源发电方式,产业开启新一轮稳健增长。

根据 IEA 及 PV Infolink 数据,2019 年全球光伏新增装机约为115GW,中国2019 年光伏新增装机 30.1GW 继续位列全球第一。

但因光伏政策出台时间较晚,项目建设时间不足半年,很多项目年底前无法并网,再加上补贴拖欠导致民营企业投资积极性下降等原因,截止 2019 年底竞价项目实际并网量约为 7.6GW,只有目标规模的三分之一。

2020年来看,短期疫情确实对光伏制造端及物流端产生影响,致使电站建设开工晚于预期,对企业原定电站并网计划有一定的扰动。

但延期项目均为既定项目,且龙头企业建设积极性较高。结合此次 2020 年光伏竞价项目落地,竞价项目总体规模25.97GW 比较可观,且年内并网预期强烈。

此外,四季度产业链价格有望下行,继续激发平价需求,户用市场发展稳健,预计 2020 年光伏装机规模 35-45GW。

光伏-产业链细分

2020上半年,受疫情影响,国内外光伏市场需求偏淡,但光伏制造板块整体业绩表现较好。

主要原因在于光伏产业有这几大结构性趋势:

单晶替代多晶;

组件集中度提高;

双面双玻渗透率提升;

逆变器加速出海等。

硅片、组件、光伏玻璃、胶膜、逆变器等环节的头部企业在上半年取得了较高的业绩增速,电池片、背板等环节的业绩表现相对偏弱。

1、多晶硅环节

受多晶硅价格下行影响,海外高成本光伏多晶硅产能正考虑陆续退出市场。预计2020年国内多晶硅产能将提升至48.5万吨,二三线产能加速退出至3万吨左右,行业大洗牌后,集中度继续提升。

7月份以来,受新疆疫情以及生产事故等因素影响,多晶硅供需趋紧,价格明显上涨,下半年多晶硅企业的盈利水平有望明显提升。从新增供给看,短期新增供给有限,2020下半年到2021年有望维持供需整体偏紧的状态。

2、硅片环节

一季度单晶硅片价格平稳,而硅料价格下行,硅片企业盈利水平提升。

不过,传统的单晶硅片巨头2020年产能规模大幅扩张,预计三家头部公司2020年底的合计产能规模接近 150GW,晶澳又计划在曲靖经济技术开发区建设 20GW 单晶拉棒及切片项目。

随着参与者的增加以及单晶硅片产能的大幅扩张,预计后续硅片供需趋于宽松,硅片价格大幅下降,盈利水平也呈现明显调整。

整体看,上半年硅片企业盈利水平同比提升,根据当前的硅片和硅料价格,下半年单晶硅片盈利水平可能环比下降,行业也面临一次大洗牌,强者恒强毋庸置疑。

硅片设备商:受益于单晶硅片产能的扩充,晶体生长设备-单晶炉需求较快增长,耗材龙头也在快速扩张。

3、电池片环节

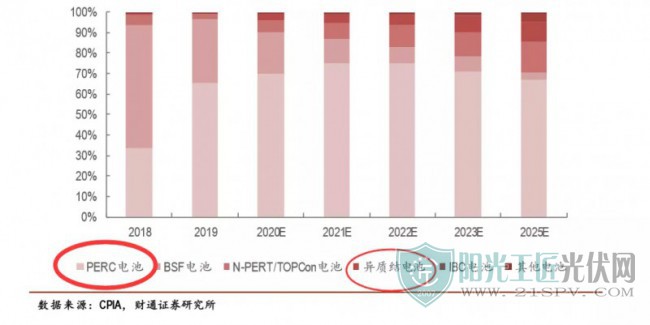

由于单晶PERC电池属于较为标准化的产品,差异性不突出,且各大组件企业具备相关技术能力,专业化电池企业加大扩产力度,且以大尺寸产能为主,上半年出货量增长较快。

在组件企业竞争越趋激烈的情况下,垂直一体化大厂提升自有电池配套比例成为提升组件产品成本竞争力的重要方式,可能对专业化电池生产企业造成一定冲击。

电池设备商:受益于单晶 PERC电池大规模扩产,电池设备厂商2019年新签订单爆发增长,2020年上半年主要设备厂商收入规模均实现较好增长。

值得一提的是,针对市场关注度较好的异质结电池设备,目前国内主要厂商均有布局,相关设备在多条中试线上调试运行。在电池片技术迭代较快的背景下,主要设备企业未来具有较好的发展前景。

4、组件环节

上半年,组件行业集中度提升的趋势较为明显,在需求端受新冠影响的背景下,头部的组件企业出货量或销售规模呈现了较明显的增长。

尤其是拥有较为均衡的硅片、电池、组件垂直一体化产能的组件企业,在成本端具有一定优势,目前主要的头部组件企业寻求提升电池、硅片自主供应比例。

因此,组件环节的竞争门槛可能将提升,头部企业在品牌、规模和垂直一体化产能布局等方面均占优,从而形成品牌优势和成本优势,未来头部企业的市占份额有望持续较快提升。

光伏玻璃:光伏玻璃是组件的重要辅材之一,上半年,主要光伏玻璃企业呈现较明显的量利齐升。

尽管二季度以来光伏玻璃价格有所下降,上半年光伏玻璃平均价格高于去年同期,同时纯碱等原材料价格处于低位,推动盈利水平提升。

7月开始,随着需求端回暖,光伏玻璃供需偏紧,价格明显提升,目前 3.2mm光伏玻璃价格处于近两年的高点。在光伏玻璃需求前景向好以及当前高盈利水平的刺激下,头部企业纷纷扩产。

5、逆变器环节

上半年光伏逆变器企业经营情况呈现一定分化,头部企业光伏逆变器企业由于出口业务规模较快增长,收入大幅增长,毛利率水平也有所提升。

小结

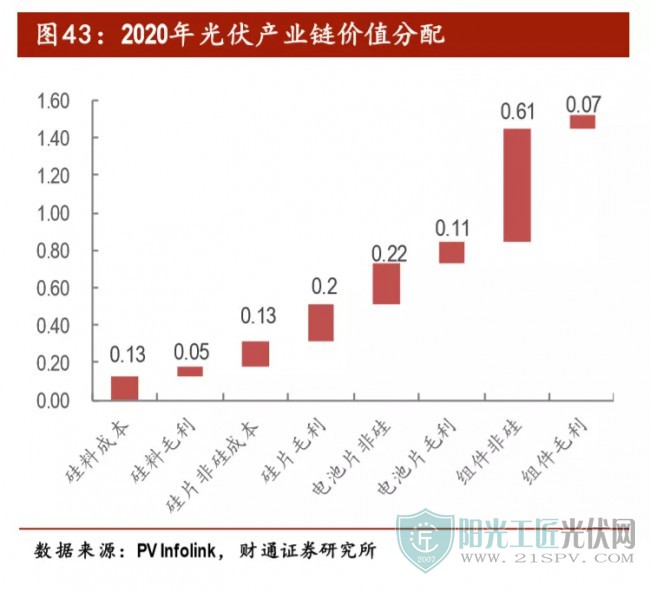

从光伏整体产业链价值分配来看,利润主要集中于行业中上游,组件端盈利能力势微。目前单一组件环节难以实现盈利,组件厂商多向上游一体化布局产业。

另一方面,注意观察国内龙头组件厂商出口业务占比,龙头厂商出口业务占比高,海外渠道构筑优势显著,国内具有技术、成本双重优势的龙头企业将成为最大的赢家。

最后注意大硅片替代趋势,以及有望成为下一代主流电池技术的异质结电池,国产替代趋势明显,相关厂商投资加速。

原标题:光伏产业链全梳理!

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...