钙钛矿:产业化潜质?以史为鉴,期待未来的3-5年

复盘历史,光伏市场需求由政策驱动向市场驱动转型,实现外驱向内驱发展

(1).政策驱动期:国内PERC产能、光伏装机量高速发展。在PERC发展初期,国外主导核心技术和产能,而国内光伏产业的发展,主要受欧美市场需求驱动。2012年,在欧债危机和“双反”调查的影响下,全球光伏产业陷入低谷,同年,国家“863‖专项启动,对PERC电池效率、量产规模等作出指示,标志国内PERC正式进入产业化阶段。2013-2014年,为应对光伏产业发展初期的高成本,国家推出多项补贴政策扶持企业,吸引大批新兴参与者布局,光伏需求回暖。2015年,在“光伏领跑者计划”刺激下,积极推动技术转型,财政支持先进技术研发,PERC产能全球领先。2016-2017年,“十三五”规划刺激下,抢装潮迅速推高需求节奏,同时产能超预期扩张,供需关系偏向过剩,同期HJT、TOPCon、钙钛矿等开始出现中试线。PERC发展初期多受政策驱动,国内厂商主要引进国外成熟先进技术和设备,主要是产业规模化趋势,而产能扩张后周期中,叠加电池技术进步,促进新旧产能替换、新技术的萌芽。

(2).市场驱动期:补贴退潮,“平价上网”造就光伏产业第二增长曲线。2018年,“531‖新政明确光伏产业“平价上网”,政策扶持收紧、补贴退坡,光伏企业加速技术革新,加速落后产能和技术出局,光伏产业由规模化向高质量、高效益发展,“降本增效”兴起,技术呈多元化“萌芽期”。2019-2020年,平价上网临近,光伏技术多点突破,其中HJT产能出现大规模规划并有更多中试产线开工。随着硅料、辅材、设备等技术迭代,PERC电池成本优势显现,进入爆发式发展阶段。2021年至今,PERC持续扩张,N型技术效率提升凸显性价比,N型路线投产开始白热化,加速进入商业化,TOPCon投建积极,HJT逐步发力,钙钛矿技术突破并出现小规模投产探路。在碳中和、节能减排的全球共识下,光伏需求迅速攀升,产业受资本市场关注度攀升。

借鉴PERC、异质结电池量产进程,钙钛矿处于商业化前瞻阶段

参考PERC电池发展历程,钙钛矿电池处于“试产期”。PERC电池发展至今有3个重要时间节点:2012年,晶澳科技首先进行PERC电池小批量试产,效率达到20.3%;2015年,PERC电池量产平均效率超BSF电池技术瓶颈,头部企业实现批量化稳定生产,产能首次达到世界首位,次年正式开启产业化量产;2017年,PERC电池进入爆发期,成为国内最主流的光伏电池技术,高利润驱动产能高速扩张,至2019年市场份额达到国内第一,核心设备脱离对国外技术的依赖,实现国产替代。而目前,钙钛矿太阳能电池企业仍处布局、投产中试线和产能规划阶段,参考PERC电池头部企业晶澳科技,自试产至规模化量产大约需要3年时间。叠加PERC电池核心设备实现国产替代时间,实现规模量产大约还需要5年时间,但钙钛矿设备相较PERC时代的国产自主可控程度更高,时间有望缩至3-5年。

对标3年前异质结电池进程,钙钛矿电池或等待3年进入量产。异质结电池起步略早于钙钛矿电池,国内厂商中,晋能科技首先于2017年布局并投产100MW异质结中试线,次年,中智电力、钧石能源、国家电投等企业跟进布局。随着先发企业的试产成功,2019-2020年,通威股份、爱康科技等20余家企业宣布总计超52GW产能规划,部分企业启动GW级异质结产线。2021年,异质结电池已建产能超5GW,量产平均效率超24%。截止目前,异质结电池产能规划规模已超190GW,降本路径清晰,有望进入下一发展阶段。

从产能进程角度来看,钙钛矿太阳能电池目前仍处于试产筹备阶段。2020-2021年,协鑫光电、纤纳光电等头部企业已投产百兆瓦级钙钛矿中试线,2022年,宁德时代、仁烁光能等跟进启动中试线。目前钙钛矿参与企业少、规模小,与2018-2019年的异质结电池产业化进展较相似,至今间隔约3年实现规模量产,因此对标异质结电池的发展历史,叠加海内外光伏装机需求持续旺盛,或留给新技术更多的验证窗口,进入规模量产阶段仍可期待3年时间。

国内钙钛矿的技术储备丰富,产学研联动,逐步开启商业化探路

薄膜电池里面为什么看好钙钛矿?经济性高于其他薄膜电池,学术/产业界推动钙钛矿电池研究。以CIGS薄膜电池为例,2015年凯盛科技在蚌埠投资100亿元建设1.5GW量产线,2017年杭州锦江集团斥资12亿元建设150MW量产线,均远高于纤纳光电对钙钛矿电池约11亿/GW的单位投资,同样砷化镓、碲化镉等薄膜电池成本也显著高于钙钛矿电池。钙钛矿的经济性优势,极大推动产业和科研院所布局,根据智慧芽专利数据库对“钙钛矿+太阳能/光伏”的有效或审查中专利的检索,国内领先企业为纤纳光电,拥有300+个相关专利,协鑫、隆基、天合、通威等头部企业也纷纷抢占研发先机。领先科研院所为中科院体系内各研究所,专利个数高达240个,苏州大学、电子科技大学等院校在钙钛矿电池的实验室研究也走在前列。

钙钛矿-晶硅叠层电池为主要研发方向,HJT+钙钛矿叠层产业化前景可期。在智慧芽数据库约180篇钙钛矿叠层电池专利中,70%是钙钛矿叠晶硅电池,以研究不同结构、材料、制备方法提升电池效率、稳定性,便于工业化生产为主。而其中又有约1/3的专利为异质结钙钛矿叠层,其余部分由未限定晶硅电池类型和少量的PERC+TOPCon构成。HJT电池对短波段的光吸收较差,与钙钛矿叠层效率会有更大提升,且有天然的复合层,结构上更适合叠层电池。HJT+钙钛矿叠层产业化进度最快的为华晟新能源,已完成HJT+钙钛矿叠层中试线并实现M6大面积钙钛矿叠层制备,协鑫光电以及隆基、通威、爱旭、阿特斯等头部企业各自有相关专利布局,纤纳光电曾在2021年底与三峡科研院联合开发PERC+钙钛矿四端子叠层组件,效率达26.63%,但在HJT叠层上还未公布相关动作。

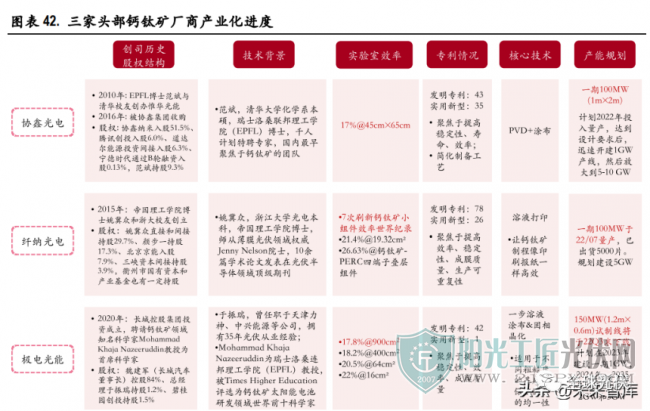

钙钛矿产业开启商业化探路,规划产能合计超27GW。尽管瑞士洛桑联邦理工学院EPFL、牛津光伏、日本松下集团等海外机构的研发成果领先,但国内钙钛矿的技术转化速度领先,且技术储备和资本等因素都具备的情况下,钙钛矿产业化可以迅速实现从0到1的飞跃。纤纳光电等头部厂商已接近或开启商业化探路阶段。

协鑫光电:最早聚焦于钙钛矿的团队,腾讯创投和宁德时代参股,实现45*65cm尺寸17%的实验室效率,拥有43项授权和审查中的发明专利及35项实用新型专利,100MW量产线22年投产。

纤纳光电:与协鑫光电有着类似的发展路径,产业化进度最快,在2022年7月实现alpha组件量产并出货给地面光伏电站使用,实现了全球首款钙钛矿组件商业化应用,开启商业化探路。

极电光能:背靠长城控股集团,预计年内完成150MW试制线,进度追平协鑫光电。

各种高效电池技术市场规模及格局

01TOPCon

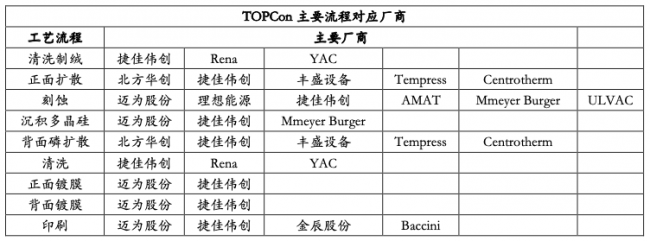

根据TOPCon电池制备过程,TOPCon制造与设备国内厂商主要有捷佳伟创、聆达股份、帝科股份、金辰股份、奥特维等。国外太阳能电池生产设备核心厂商主要包括Rena Technologies(德国湿法化学表面处理设备制造商,2022年8月退出中国并将其太阳能业务以5千万欧元价格出售给湿化学设备制造商普达特科技有限公司)、Meyer Burger(瑞士光伏组件制造商)、ASYS Group(德国亚系集团为光伏组件制造商)、Singulus(德国光伏、半导体和光盘制造设备制造商)和YAC(日本光伏电池片清洗制绒设备企业)等。

拥有TOPCon电池技术的厂商主要有中来股份、天合光能、晶科能源、晶澳科技、捷泰科技(已被“钧达股份”收购为全资子公司)、江苏润阳、隆基股份、爱旭股份、通威股份、东方日升、阿特斯等。

TOPCon产能主要来自于新增投产和PERC产线改造,随着设备国产化、材料与工艺成熟度提升。根据市场融资情况来看,TOPCon将在2022-2024年迎来密集扩产期。中信证券预计,2025年TOPCon设备投资将超240亿元,四年合计投资超700亿元。

02HIT/HJT

根据不完全统计,目前HJT国内规划产能超60GW,新老电池片厂商均有开始布局。制备HJT电池流程中所需的国内外设备提供商与TOPCon设备厂重合度较高,主要包括迈为股份、捷佳伟创、金辰股份、RENA、YAC等。

HJT电池生产厂商主要包括安徽华晟、明阳智能、金刚玻璃、爱康科技、润阳集团等已纷纷开始布局,历史包袱较轻。传统电池片厂商中,通威太阳能(金堂)、晶澳科技、东方日升、阿特斯、天合光能等也已相继进入,加速从PERC向HJT的转型。

HJT电池整体发展仍在实验室优化到商业化量产的验证阶段。根据公开市场消息,整体进最快的是安徽华晟,该公司目前已率先将微晶工艺与银包铜工艺用于产品量产,已向全球超过20个国家和地区的客户交付超过300MW异质结产品。根据公司公告,公司一期、二期异质结电池以及组件项目已全面投入运营,实现高效硅异质结太阳能电池与组件产能各2.7GW。叠加近期宣布叠加的4.8GW扩产计划,华晟2023年合计HJT电池产能将至少突破7.5GW。

据《中国光伏产业发展路线图》(2021年版)预测,到2030年,HJT电池在光伏电池市场的占比将从2021年的不足3%增长到30%左右。结合前瞻产业研究院对光伏组件市场规模的预测,2021年-2030年间,HJT电池的年市场规模的增长量将超过1900亿元,年均市场规模在1000亿元左右。

03IBC

随着技术的不断革新,N型高效单晶硅电池优势逐渐显现,具有优异的光利用率的IBC叉指背接触太阳能电池结构被认为是高效晶硅太阳能电池研发的必要条件。由于IBC可与多种技术相叠加,叠加时增量主要是掩膜开槽等简单步骤,因此TOPCon、HJT技术不断向前推进客观上也有利于IBC技术的产业化。

然而,不管是IBC技术鼻祖SunPower公司还是其他IBC太阳电池生产供应商均面临生产成本高的问题,这就使IBC的市场比较局限,如何降低成本是IBC电池面临的主要问题。

根据公开信息,目前P型IBC电池转化率可达24.5%,N型为25.5%。目前市场中N型和P型IBC都有研发,但均未量产。N型国内尚无有规模生产线,因此较难计算成本。

根据华鑫证券预测,初步估计改良后P型IBC电池与PERC/TOPCon成本较为接近,龙头企业规模化采购,降低投资成本,预计每GW投资额约在1.9-2.1亿元。预计到2025年全球光伏电池产能将达到864GW,其中P型电池产线产能占到70%,N型电池产能占到30%。

若龙头企业(隆基绿能)能够将P型IBC产线顺利调试出货,其产能有望快速扩张,预计2025年P型IBC产能将达到97GW,占到P型产线的16%,占到光伏电池总产能的11.2%。

04钙钛矿叠层电池

在理论极限转换效率上,HJT和TOPCon极限效率分别为27.5%、28.7%,但是相比之下,钙钛矿电池单层电池、晶硅/钙钛矿双节叠层电池、三节层电池的理论转换极值分别可达到31%、35%、45%,转换效率随着钙钛矿材料的叠加使用,转换效率不断提升至新的高度。如果在钙钛矿中掺杂新型材料,钙钛矿电池的转换效率最高可达到50%,约为目前晶硅电池转换效率两倍以上。

中国钙钛矿电池上游包括原材料和设备,原材料主要有钙钛矿、TCO玻璃、吸光材料等;设备包括涂布机、清洗机、镀膜设备、激光设备、辅助设备等;中游为钙钛矿电池提供商;下游应用于光伏产业、LED、金属空气电池、催化剂、磁制冷材料、气敏材料等。

其中,中游设计钙钛矿电池生产及设备制造的企业包括大族激光、捷佳伟创、京山轻机、万润股份、隆基绿能、纤纳光电、协鑫集成、通威股份、安徽华晟等。

根据中国光伏行业协会CPIA数据,预计2022年钙钛矿电池新增产能将达0.4GW,2030年将达161GW。2022年钙钛矿电池渗透率为0.1%,2030年将增长至30%。

原标题:颠覆与被颠覆:钙钛矿 VS PERC VS 异质结

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...