(1)TOPCon性价比突出,HJT更具想象空间

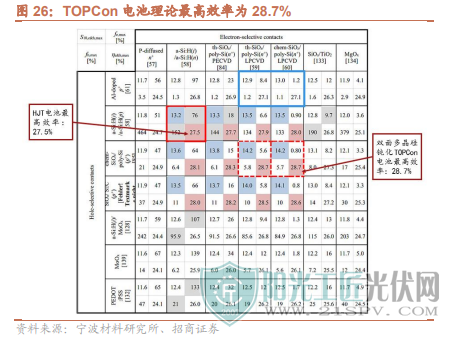

相较于HJT,TOPCon电池的主要优势在于产线兼容性好和理论极限效率高。TOPCon是在PERC工序的基础上,增加了隧穿氧化层和多晶硅层制备环节,只需对原有扩散炉和PECVD进行改造,或者购置LPCVD,即可完成产线升级。根据CPIA数据,2021年新建TOPCon产线的投资额约为2.2亿元,根据拉普拉斯数据,目前业内单GW的PERC升级为TOPCon的投资成本约为5000-8000万元。根据德国哈梅林太阳能研究所(ISFH)测算,双面多晶硅钝化TOPCon电池的理论最高效率达28.7%,高于HJT电池的27.5%,提效潜力大。

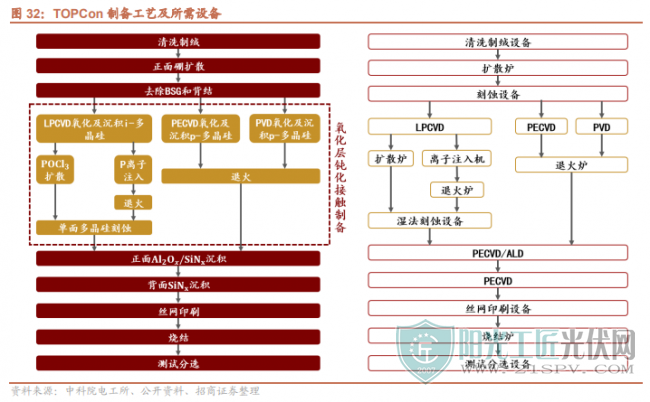

但TOPCon电池工艺繁杂,扩硼难度较高。TOPCon的氧化层钝化接触制备有超过三种不同的细分工艺路线,不同厂商制备流程不统一,且总工序约为12-13步,所需的设备数量、人力资源、车间面积都将高于传统的PERC电池。此外,TOPCon的硼扩散难度较高,所需温度超过900℃,且硼在硅中的固溶度低,导致难以得到高浓度发射区,但若硼浓度太高,则会导致硼原子不激活,产生死层。

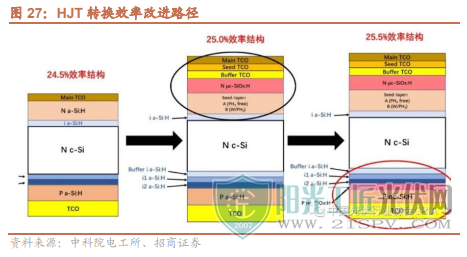

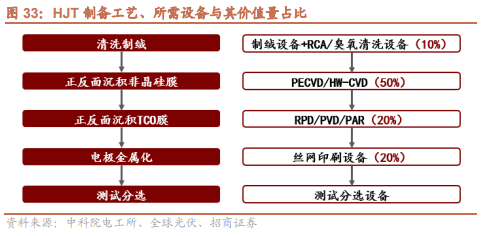

相较于TOPCon,HJT电池的主要优点在于工艺流程短、转换效率提升空间大。HJT只需4道核心工序,所需设备较少,工艺相对简单。HJT电池的极限转换效率约为27.5%,虽不如TOPCon极限效率,但是未来改进路径较为清晰,叠加IBC和钙钛矿可将转换效率进一步提升至30%,目前隆基的HJT电池最高转换效率已达到26.3%。此外,HJT的温度系数更低,约为-0.25%/℃,TOPCon为-0.35%/℃,这意味着每升高一摄氏度,HJT电池效率的降低比TOPCon电池效率的降低要少0.1%左右,更适合在高温环境下运行。

成本是阻碍HJT大规模量产的最主要因素。首先,由于HJT和现有PERC产线不兼容,设备投资成本很高,据PVInfolink数据,目前HJT投资成本为4-4.5亿元/GW,PERC为1.5-2亿元/GW,TOPCon为2-2.5亿元/GW。其次,HJT的金属化环节需要使用电阻率较高的低温银浆,加上HJT双面率较高,正反面都需要银浆,因此银浆单耗远大于PERC和TOPCon。第三,HJT正反面沉积TCO膜环节需要用到含铟靶材,当前以进口为主,尽管国产靶材陆续实现替代,但若未来HJT需求爆发,作为稀有金属的铟价格可能会大幅上涨。2022年3月,隆基创造了无铟HJT电池转换效率记录,经ISFH研究所认证,转换效率达到了25.40%,给行业提供了无铟HJT电池的可能性。

(2)TOPCon将率先占据产能扩张高点

总结来说,TOPCon电池拥有更高的投资性价比,受到传统电池片厂商青睐,而HJT的发展潜力更大,二者并不是非此即彼的关系,效率提升速度和降本速度决定了谁将率先占据PERC后产能扩张高点,站在当前时间节点,我们认为TOPCon有望先于HJT实现大规模量产。

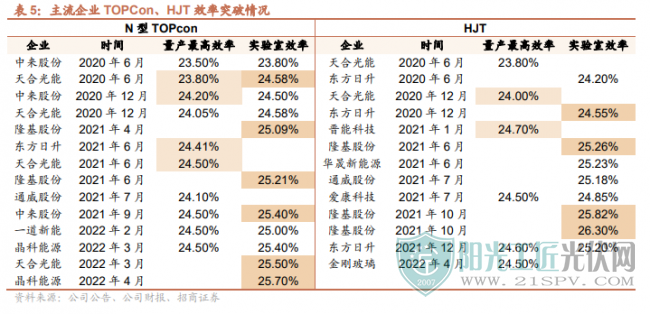

提效速度:Topcon效率提升速度整体快于HJT。

以主流光伏企业的效率数据为例,2020年下半年以来,不论是实验室效率还是量产效率,N型TOPCon的突破次数都更多、间隔时间都更短。当前TOPCon量产线转换效率达24%-24.5%,头部企业量产平均效率突破24%;HJT产线整体平均效率在24%左右,国内多条中试线上实现24%-24.4%的平均转换效率。良率方面,晶科的TOPCon电池产品良率已经接近PERC电池,达98%,说明随着技术和设备的成熟,TOPCon在良率控制上也取得了较大突破。

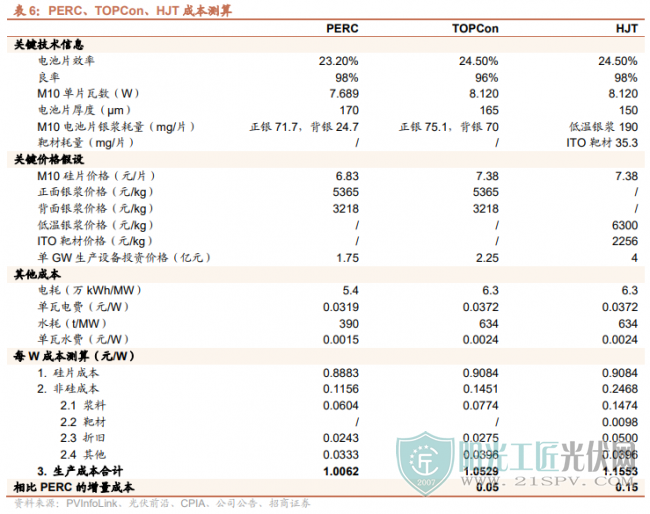

降本速度:TOPCon已具备经济性,HJT成本仍有较大下降空间。

成本端,经过测算,当前TOPCon、HJT电池片的生产成本分别比PERC电池片高0.05元/W、0.15元/W。关键参数如下:

1)硅片:P型M10单晶硅片价格为PVInfolink于2022.4.20披露的数据,由于N型单晶硅片尚未批量供应,价格较P型高6%-10%,存在波动,我们假设N型M10单晶硅片价格比P型高8%。

2)银浆:正银国产化率已超过50%,背银和低温银浆也初步实现国产化,我们根据苏州固锝、聚和股份21年销售数据计算得到国产正银价格为5365元/kg,国产背银价格为3218元/kg,国产低温银浆价格为6300元/kg;电池银浆耗量数据来源于《中国光伏产业发展路线图(2021版)》。

3)靶材:目前量产的HJT主要使用ITO靶材,根据山煤国际数据,ITO靶材价格为2256元/kg;HJT靶材密度大于7.1g/cm3,计算得到单片靶材耗量约35.3mg。

4)设备投资成本:根据CPIA2021年数据,单GW的PERC产线、TOPCon产线、HJT产线投资额分别约为1.94亿元、2.2亿元、4亿元,假设折旧年限为8年。

5)其他成本:主要是生产过程中的电耗与水耗,根据CPIA数据及我国平均电价、水价测算。

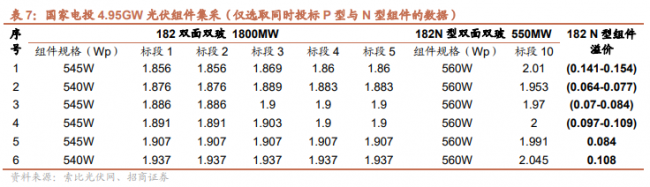

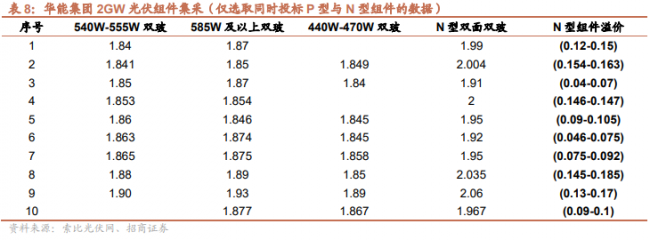

收益端,与PERC组件相同规格的TOPCon组件享有0.064-0.154元/W的溢价,HJT尚无招投标数据。N型电池片转换效率更高,在温度系数、抗PID能力、双面率、年度衰减、弱光响应等方面表现均优于P型电池,因此N型组件在全生命周期内发电量高于P型组件。此外,在建造同等规模的光伏电站时,使用N型组件可以减少组件、土地、立柱、支架、线缆和逆变器等辅件的使用量,节约光伏发电系统BOS成本,提高电站收益率,因而N型组件享有一定的溢价。今年以来,国家电投4.95GW、华能集团2GW光伏组件采购招标先后开标,国电投项目中,182N型双面双玻组件相较同规格的P型组件最低溢价为0.064元/W,最高溢价为0.154元/W;华能项目并未公布N型双面双玻组件的采购功率,投标的N型组件功率可能不相同,溢价范围更大,最低为0.04元/W,最高为0.185元/W。

综上,TOPCon组件的溢价已覆盖电池端增量成本,今年有望成为TOPCon量产元年,HJT将会在其进一步降本增效后放量。近两年TOPCon的降本提效速度快于HJT,技术上更加成熟,当前组件端0.064-0.154元/W的溢价能够充分覆盖电池端0.05元/W的增量成本,已经具备经济性。若考虑将PERC产线改造为TOPCon产线,投资额仅需0.5-0.8亿元/GW,PERC现存产能较大,设备大多未到折旧年限,20年以来的新建PERC产线多数预留了升级为TOPCon的空间,改建具备更高的经济性。因此TOPCon有望凭借高性价比率先实现大规模量产,未来随着TOPCon良率继续提高、银浆用量减少,性价比优势将进一步凸显。根据集邦咨询统计数据,截至22年3月,TOPCon电池片总产能规划达到162GW,其中已建产能17.5GW,22年待建产能51.5GW;HJT电池项目总产能规划达到153.5GW,其中已建成产能8.11GW,22年计划建设产能4.8GW。

HJT的银浆、靶材、设备等成本明显高于PERC及TOPCon,且目前效率并未与TOPCon有大的差距。未来随着量产工艺和国产设备逐步成熟、国产银浆和“银包铜”技术推广、硅片薄片化等,HJT的成本有望下降;而微晶技术的量产导入也有望使HJT产线平均效率实现25%+的突破,届时HJT的市场份额有望得到提升。根据CPIA预测,HJT技术的市场份额将在2025年以后超过TOPCon,若HJT降本增效的速度超预期,其市场份额大幅提升的时点也会提早到来。

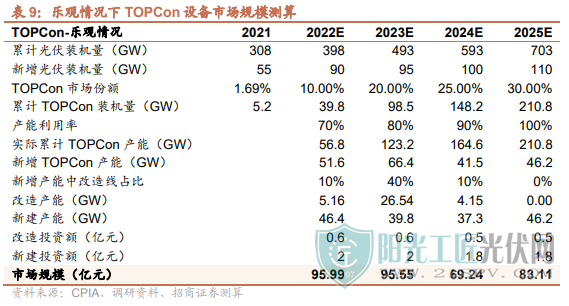

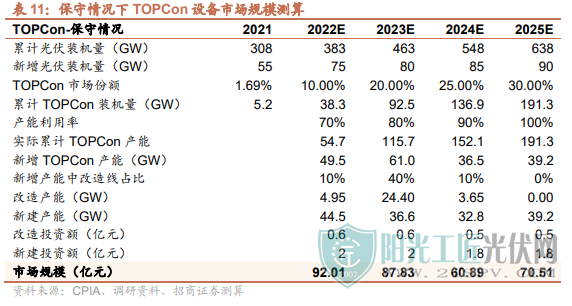

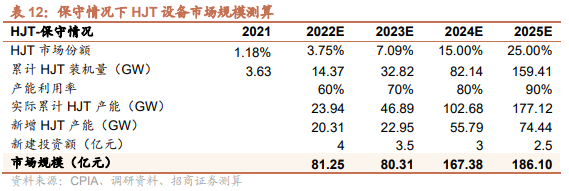

设备市场规模:到2025年TOPCon合计超300亿,HJT合计超500亿

设备市场规模测算逻辑:

实际累计TOPCon/HJT产能=累计光伏装机量*TOPCon/HJT市场份额*TOPCon/HJT产能利用率

新增TOPCon/HJT产能=年末实际累计TOPCon/HJT产能-年初实际累计TOPCon/HJT产能

设备市场规模=新增产能中改造部分*单GW改造投资额+新增产能中新建部分*单GW新建投资额(HJT无改造部分)

关键假设:

累计光伏装机量:CPIA预测乐观情况下,到2025年累计光伏装机量为703GW,保守情况下,到2025年累计光伏装机量为638GW。

TOPCon改造线比例:目前以新建线为主,新建线效益完全体现后可能会启动大批量的老线改造,假设22-25年改造比例分别为10%/40%/10%/0%。

TOPCon改造线投资额:PERC产线改造为TOPCon产线,所需设备包括原来的磷扩散更换成硼扩散,氧化层钝化接触制备设备等,改造成本约为5000-6000万/GW。

TOPCon新建线投资额:2021年为2.2亿元/GW,假设22-23年降至2亿元/GW,24-25年降至1.8亿元/GW。

HJT新建线投资额:2021年为4亿元/GW,假设22/23/24/25年分别为4/3.5/3/2.5亿元/GW。

TOPCon/HJT市场份额:参考CPIA对各种电池技术市场占比变化趋势的预测,并考虑技术成熟后产能扩张加速,预计22-23年TOPCon市占率提升速度更快,24-25年HJT市占率提升速度更快,假设22/23/24/25年TOPCon的市场份额分别为10%/20%/25%/30%,HJT市场份额分别为3.75%/7.09%/15%/25%。

基于上述逻辑和假设,我们测算得到,在乐观情况下,22-25年TOPCon设备市场规模为95.99/95.55/69.24/83.11亿元,合计343.89亿元;HJT设备市场规模为85/87.67/183.57/210.14亿元,合计566.38亿元。在保守情况下,22-25年TOPCon设备市场规模为92.01/87.83/60.89/70.51亿元,合计311.24亿元;HJT设备市场规模为81.25/80.31/167.38/186.1亿元,合计515.04亿元。

关键制备环节多路线并行,设备端百花齐放

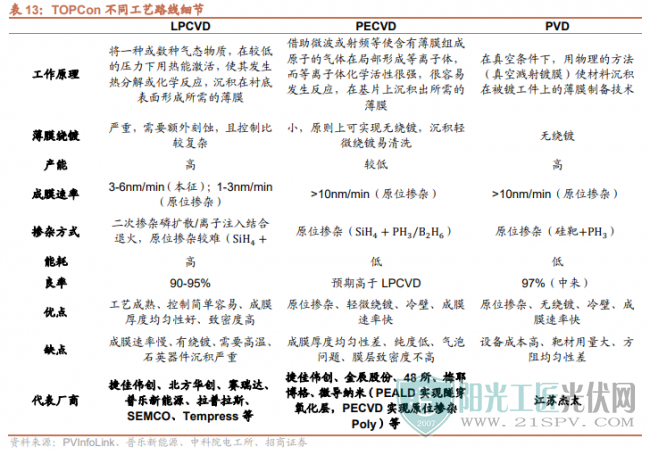

TOPCon电池的核心工序存在多条技术路线。TOPCon电池的制备工序包括清洗制绒、正面硼扩散、刻蚀去硼硅玻璃(BSG)和背结、氧化层钝化接触制备、正面氧化铝/氮化硅沉积、背面氮化硅沉积、丝网印刷、烧结和测试。其中,氧化层钝化接触制备为TOPCon在PERC的基础上增加的工序,也是TOPCon的核心工序,目前主要有4种技术路线:

(1)LPCVD本征+磷扩。利用LPCVD设备生长氧化硅层并沉积多晶硅,再利用扩散炉在多晶硅中掺入磷制成PN结,形成钝化接触结构后进行刻蚀。

(2)LPCVD离子注入。利用LPCVD设备制备钝化接触结构,再通过离子注入机精准控制磷在多晶硅中的分布实现掺杂,随后进行退火处理,最后进行刻蚀。

(3)PECVD原位掺杂。利用PECVD设备制备隧穿氧化层并对多晶硅进行原位掺杂。

(4)PVD原位掺杂。利用PVD设备,在真空条件下采用溅射镀膜,使材料沉积在衬底表面。

LPCVD最为成熟,PECVD、PVD能够解决绕镀问题但优缺点各异。LPCVD工艺路线目前较为成熟,原理是在低压高温状态下使气态化合物发生分解,进而沉积在衬底表面形成所需薄膜。工艺控制简单容易,成膜的均匀性好、致密度高,但成膜速率较慢,需要高温,且石英件沉积较为严重,而普遍存在的绕镀现象需要额外引入刻蚀设备解决,进一步增加了工艺复杂度。不同于LPCVD使用热能激活,PECVD利用微波、射频等含有薄膜组成原子的气体形成局部等离子体,凭借等离子气体的高活性在衬底表面沉积所需的薄膜。其优势在于成膜速率很快,绕镀很小,但钝化膜的均匀性难以控制,还可能存在气泡,导致钝化效果不佳。PVD与CVD不同,采用物理沉积,不存在绕镀现象,且成膜速率快,但是目前工艺较不成熟,所需设备价格昂贵,靶材用量很大,且方阻均匀性差,生成的电池质量不稳定。

HJT电池的制备工序包括清洗制绒、正反面沉积非晶硅膜、正反面沉积TCO膜和电极金属化,前三道工序存在多种实现方式。

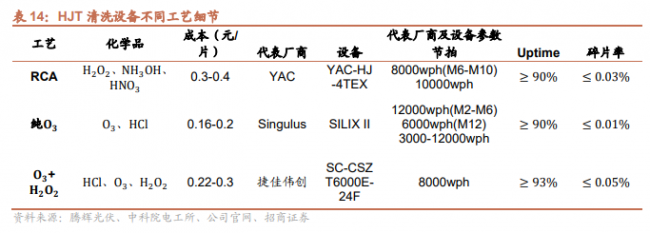

(1)清洗制绒:HJT是低温工艺,在清洗环节不能采用PERC和TOPCon的高温去除杂质方法,目前有三种工艺:

①RCA清洗法。此方法目前较为流行,通过过氧化氢(H2O2)、氨水(NH3OH)和硝酸(HNO3)制成高浓度混合溶液对硅片进行清洗,效果较好,但是清洗化学品耗量较大且废液处理成本较高,每片需0.3-0.4元。日本YAC株式会社是主要供应商。

②臭氧(O3)超纯水清洗。臭氧的氧化还原势高于H2 O2,可有效去除金属、颗粒和有机物,而且不会增加硅片表面微粗糙度,成本较低,每片需0.16-0.2元。Singulus是O3清洗设备的主要供应商。

③O3+H2O2清洗。捷佳伟创在制绒槽前的预清洗仍旧倾向H2O2,而在CP槽处理时使用了O3,该路径成本相对较低,每片需0.22-0.3元。公司的SC-CSZT6000E-24F设备节拍约为8000片/时,uptime大于等于93%,碎片率小于等于0.05%。

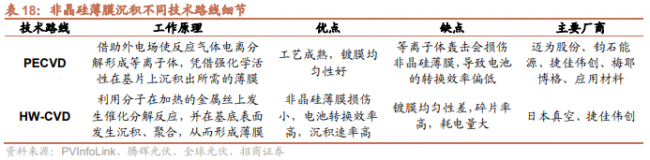

(2)正反面沉积非晶硅膜:此道工序在HJT制备工艺中价值占比最高,目前市场上有PECVD和HW-CVD两条路线:

①PECVD非晶硅薄膜沉积。PECVD的原理是借助外电场使反应气体电离分解形成等离子体,凭借强化学活性在基片上沉积出所需的薄膜,该技术路线工艺较为成熟,且镀膜均匀性好,但是等离子体轰击对非晶硅薄膜会造成损伤,有较高的几率会导致电池的转换效率偏低。业内主流PECVD是板式,仅捷佳伟创研发出管式PECVD,但尚未规模量产,因此下文的分类方式均指板式PECVD:

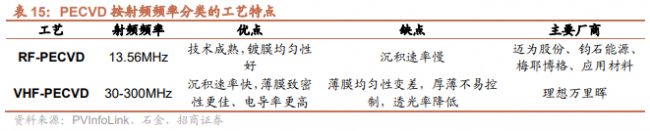

按射频频率,可以分为射频增强等离子体化学气相淀积(RF-PECVD)和甚高频等离子体化学气相淀积(VHF-PECVD),RF-PECVD技术成熟,稳定性好,薄膜均匀,但是速率较慢。VHF-PECVD具有高技术壁垒,沉积速率极快,能够大幅提升生产效率,但是薄膜均匀性较差,且过快的沉积速度不利于对薄膜厚度的精准控制,因而透光率较低。目前只有理想万里晖使用VHF-PECVD路线,其余厂商均使用主流的RF-PECVD以保证高均匀性与透光率。

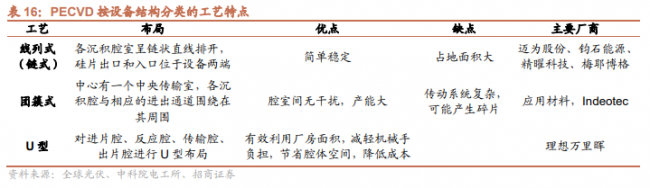

按设备结构,可以分为线列式(链式)、团簇式和U型。线列式传输过程简单稳定,但占地面积大;团簇式的各腔室间没有干扰,同时作业能处理较多硅片,产能较大,但传动系统复杂,传输过程可能造成碎片,技术壁垒较高。应用材料和Indeotec使用的是团簇式,其余厂商均使用线列式;理想万里晖自主研发了U型结构PECVD。

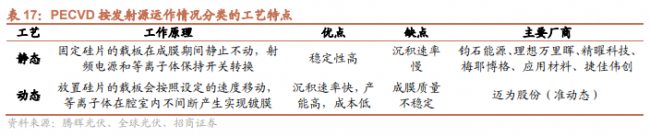

按等离子发射源运作情况,可以分为静态和动态。静态模式的优点在于环境变化小,稳定性较好,缺点在于节拍被迫增加,镀膜时间长。动态模式优点在于制备时间较短,真空系统使用效率提高,产能更高,设备成本相对更低,缺点在于腔室内可能引入气流,从而导致成膜质量不稳定。目前,主流厂商均采用静态PECVD,迈为股份基于两种模式的优点开发出了多腔室准动态PECVD,将腔室利用率由40%提升至70%。

②热丝化学气相沉积镀膜设备(HW-CVD/Cat-CVD)。HW-CVD设备工作原理是利用分子在加热的金属丝上发生催化分解反应,并在基底表面发生沉积、聚合,形成薄膜,因此也被称为催化化学气相沉积(Cat-CVD)。该技术路线的优点是对非晶硅薄膜的轰击和损伤小,能够有效提高电池转换效率,且沉积速率高,但是镀膜均匀性较差,碎片率较高,耗电量较大。最初开发并使用HW-CVD设备的厂商是日本真空(Ulvac),目前国内仅有捷佳伟创一家公司完成该设备的研发。

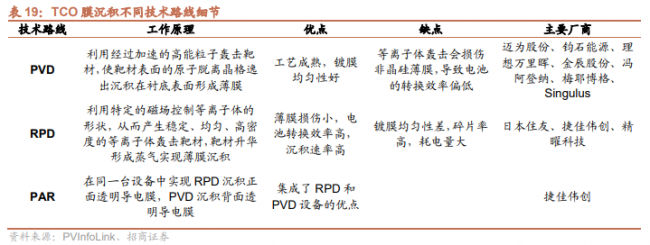

(3)正反面沉积TCO膜:TCO膜制备是HJT电池最大的特点之一,处于正面的TCO膜需要具备高透光性以降低阳光反射率,同时具备导电性以收集光生载流子并将其输运到金属电极上,而处于背面的TCO膜则只需具备导电性。目前市场上有三种TCO膜制备技术路线:

①PVD磁控溅射法沉积。PVD的镀膜原理是利用经过加速的高能粒子轰击靶材,使靶材表面的原子脱离晶格逸出沉积在衬底表面形成薄膜,其优点在于工艺简单,膜层均匀易控制,靶材利用率高,制造成本低,缺点在于沉积速率较慢,且长期轰击靶材可能对基板产生破坏。目前市场主流厂商冯阿登纳、梅耶博格、Singulus、Ulvac、迈为股份、钧石能源等均采用PVD沉积TCO膜。

②RPD反应等离子体沉积。RPD的镀膜原理是利用特定的磁场控制等离子体的形状,从而产生稳定、均匀、高密度的等离子体轰击靶材,靶材升华形成蒸气实现薄膜沉积,其优点在于离子解离率高、轰击能量小,对非晶硅衬底的损伤小,提高了少子寿命,同时沉积速率快,温度低,同等条件下 RPD 技术制备的 TCO 薄膜结构更加致密、结晶度更高、表面更加光滑、导电性更高、光学透过率更好、转换效率更高。缺点在于成本很高,靶材利用率低,且被日本住友重工垄断专利。2018年,捷佳伟创取得了日本住友重工RPD设备在中国大陆地区的独家授权,2020年成功开发出大产量RPD5500A设备实现国产突围。

③PAR二合一设备。此设备为捷佳伟创自主研发,原理是以RPD设备沉积正面透明导电膜,以PVD设备沉积背面透明导电膜,并将两台镀膜设备整合至同一真空设备中,实现降本增效,其最新研发的PAR5500A设备uptime大于等于90%,破片率小于等于0.05%,每小时毛产能达5500张硅片。

原标题:TOPCon&HJT,谁将抢占先机?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...